“套路贷”过街应人人喊打,但“分期购”等融资租赁受法律保护

文/李俊慧 校对/陈莉

融资租赁等于新型“套路贷”?

如果这是真的,估计《合同法》也不会同意,如果这是假的,那么,优信二手车名为的“分期购”的融资租赁服务,被部分用户或媒体冠以“套路贷”,则有点莫名“背锅”了。

据中国网汽车等媒体报道,近日来自全国各地的消费者反映:“优信二手车以欺骗手段让他们多付两万多元贷款、遭遇暴力收车、贷款买车变成了融资租赁……导致买车人损失惨重。”

相关用户在接受媒体采访时表示,在线下与二手车商上谈好价格购买汽车,二手车商再推荐优信二手车平台为消费者进行贷款分期。后期还贷过程中,消费者发现实际贷款金额要比自己要贷金额多出两三万元不等。这些消费者在与优信交涉过程中发现,自己与优信签的合同原来是融资租赁合同,车辆产权属于优信。

那么,该如何看待优信二手车旗下名为“分期购”但实为融资租赁的服务呢?它与被各方诟病的“套路贷”又有何区别?

融资租赁是一项受法律保护的泛金融业务

对于普通大众来说,“融资租赁”可能是一个比较陌生的概念或名词。

但是,作为一种泛金融服务,它本身不仅是一项合法服务,也是国家大力鼓励的一种服务业态。

2015年8月31日,正式印发的《国务院办公厅关于加快融资租赁业发展的指导意见》指出,近年来,我国融资租赁业取得长足发展,市场规模和企业竞争力显著提高,在推动产业创新升级、拓宽中小微企业融资渠道、带动新兴产业发展和促进经济结构调整等方面发挥着重要作用。

其中,“积极稳妥发展居民家庭消费品租赁市场,发展家用轿车、家用信息设备、耐用消费品等融资租赁,扩大国内消费”也是国家加快重点领域融资租赁发展的重要场景。

而融资租赁业务开展所需签署的合同,也是《合同法》中少有的有名合同种类之一,有专门的小节予以规范。

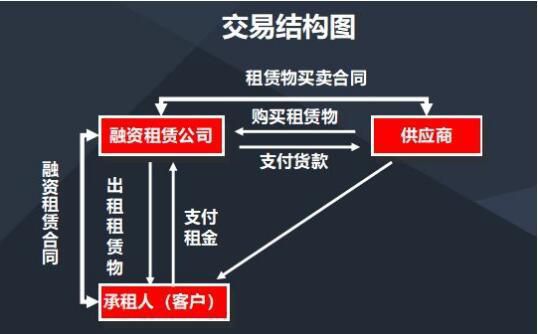

《合同法》第二百三十七条规定,融资租赁合同是出租人根据承租人对出卖人、租赁物的选择,向出卖人购买租赁物,提供给承租人使用,承租人支付租金的合同。

此外,《合同法》第二百五十条规定,出租人和承租人可以约定租赁期间届满租赁物的归属。

简单说,“融资租赁”作为改革开放初期引进的一种模式,其最大优势在于,承租人可以较低的成本,以最快的时间获得特定商品的使用权,并在依约偿付全部租金获得相应的所有权。

可以毫不扩张的说,我国早期“三资”企业中的中外合作、中外合资等业态中,“融资租赁”是我国特定产业实现从无到有的重要推动力,既解决了外国技术、设备的引进难题,又实现了早期资金匮乏和产业落地的平衡。

优信二手车分期购不具备“套路贷”特征

2018年8月31日,最高人民法院印发的《关于依法妥善审理民间借贷案件的通知》(法〔2018〕215号)指出,近年来,社会上不断出现披着民间借贷外衣,通过“虚增债务”“伪造证据”“恶意制造违约”“收取高额费用”等方式非法侵占财物的“套路贷”诈骗等新型犯罪。

因此,所谓“套路贷”一般是指具有诈骗性质的违法民间借贷行为,通常具有类似“虚增债务”“伪造证据”“恶意制造违约”“收取高额费用”等非法侵占财物等特征。

而优信二手车旗下的“分期购”业务,本质上是融资租赁业务,不属于一般意义上的民间借贷服务,因此,这种服务不可能演变为“套路贷”诈骗。

更重要的是,按照优信二手车“分期购”运作模式,购车用户仅需支付极少量的首付,比如10%,二手车大概是几千块,新车可能是一万左右,就可以提前获得自己选定的车辆使用权,而在按照约定分期完成租金支付后,就可以获得汽车所有权。

这种做法与《合同法》有关融资租赁合同的相关规定是一致的。

事实上,在这些交易过程中,不论是二手车原车主,还是新车厂商或经销商,如此低的首付比例,如果没有优信二手车作为平台,买车用户是不可能以如此低的价格、如此快的速度实际获得选定车辆的使用权。

究其根源在于,购车用户支付极少量的首付后,优信二手车作为出租人,以全款或分期付款的方式与二手车原车主、新车厂商或经销商签订车辆购买协议,完成车辆交付和过户,然后,将车辆交付给购车用户使用,后续购车用户的不依约分期支付的风险完全由优信二手车平台承担了,并不会传导至二手车原车主、新车厂商或经销商。

“分期购”被误解,融资租赁不该“背锅”

媒体报道显示,一位用户于2018年11月在二手车市场看上一款北汽车型,当时谈好价格为5万3千元。经与优信业务员沟通,选择了“首付2万5,贷款2万8”的方案,贷款一年后全部结清。当购车完半个月后,该用户发现自己每月要还1千3百多元,还款期为3年,还款总金额为4万8千多,一下多出2万多元。

如果该报道所述内容是真实的,要么是优信业务员与用户沟通时有误导之嫌,要么就是用户刻意隐瞒了真相。

首先,该用户在接受媒体采访时表示,选择的是“‘首付2万5,贷款2万8’的方案,贷款一年后全部结清”,按照优信二手车“分期购”业务介绍,它们分别提供首付一成、三成或五成选择,分期次数可能24期、36期或48期,也就是2年、3年或4年。

因此,该用户所谓“一年后全部结清”的说法,与优信二手车“分期购”现有规则不符。

其次,优信二手车相关负责人在接受媒体时表示:“客户签订融资租赁合同购车,为客户制定融租赁方案,金额符合双方签订的合同,双方均知情,并且有签字确认。消费者随时可以在手机的APP上查看合同。”

以优信二手车平台一款全价3.11万元的二手车为例,按照“首付1.5万,分36期,每期529元”的方案测算,36期合计需19044元,扣除首付五成应付尾款为16100元,实际三年多支付了2944元,三年利率总和为18.2%左右,但是,年化利率不过6%左右。

简单说,即使将实为融资租赁业务的优信二手车“分期购”,视为一种民间借贷,其年化利率也在受法律保护的利率(年化利率24%)范围之内,离所谓“套路贷”还有十万八千里。

因此,部分用户或媒体以所谓“套路贷”污名化优信二手车“分期购”,可能是试图给优信二手车施加压力,谋取不当利益,比如不当解除合同或寻求追究优信二手车额外赔偿。

而这显然不仅不应该得到鼓励,还应该加强规范引导,还正规融资租赁业务本来面目。

当然,对于优信二手车等平台来说,其在用户选择分期购服务时,也应对业务人员措辞予以规范,履行充分的说明义务,让用户从一开始就明白选择的“融资租赁”服务,而非传统意义的贷款或民间借贷服务。

否则,难免会因说明、告知义务履行不充分,落人口舌并可能承担相应的法律责任。

(中国政法大学知识产权研究中心特约研究员李俊慧,长期关注、及等相关政策、法律及监管问题。邮箱:lijunhui0602#163.com,微信号:lijunhui0602,微信公号:lijunhui0507)

相关文章

-

总在论坛做手机的黄章最后还是跑到微博上玩起了调研

-

竞选总统只为加密货币,五毒俱全遁逃欧洲,美国企业家真奇葩!

-

苹果去年共折扣更换1100万块iPhone电池

-

数据驱动大数据,实现市场场景化。

-

现在,很多年轻达人都用它喝出“豆浆瘦”!

-

苹果6S读取不了SIM卡是什么原因

-

李开复:制定年度目标的5个关键

-

现在iPhone13pro难产,就连库克也没新机用

-

Win11系统怎么改回Win10开始菜单?

-

苏宁6.18促销挑战京东价格再低10%背后是零售生态价值的释放

-

41亿元接盘宝沃,神州优车布局全产业链

-

微信显示“正在输入”,其实不是在回复消息中,背后原因很“扎心”

-

AI正在努力识别阴茎图片,使女性免受互联网的性骚扰

-

8点1氪|贾跃亭破产计划最迟将于11月8日表决;三星GalaxyS10存在指纹识别漏洞;Airbnb一季度亏损3亿美元

-

CCRC认证现场审核哪些内容?卓航问答

-

大手笔!马云这一决定或将网约车推向巅峰,网友表示:大力支持

-

跟谁学回应被AppStore下架:苹果用户购课价格涨30%

-

中国iPhone降价说明苹果定价会收敛?网友:想多了

-

短视频APP创业史:加入创业团队,探讨商业模式

-

【虎嗅早报】小米或有意入局电子烟;斯坦福:录取赵雨思与捐50万美元无关,因作假退学

-

互联网的2018:巨头掉头 齐向供给侧数字化

-

直播!科技企业要进娱乐圈?联想潮创夜请来脱口秀界半壁江山

-

在微博「放牧」:内容种草,电商拔草

-

核酸检测预登记平台操作指南

-

苹果或推出AirPodsProLite又一款“真香”?

-

全国首家未来医院用上阿里云区块链,以后开药再也不用一次次跑了

-

东莞最大唱片市集!给你的耳膜按按摩

-

封面科技年度评选|新文创榜揭晓:B站、优酷、YY直播掀起文创经济新风潮

-

热点 | 江苏金湖现过期疫苗 小程序“腾讯安心计划”可查疫苗过期时间